增长的接力棒:直播增长趋缓之后,广告能否带领陌陌再出发?

直播收入增速放缓后,广告这个新增长引擎能否续上增长的接力棒呢?文章为你解读。

在上次陌陌Q2的财报出来后,我曾这么说过:“从收入上,陌陌已经在主动弱化对直播的依赖,开发出更多元化的付费场景,尽管快聊、狼人杀等产品在变现的绝对效率上和直播可能完全没法相比,但这些产品本身是比直播更好的用户产品。如果在年内能达到综合MAU1.2-1.5亿的区间,那么陌陌的移动视频广告收入占比提高的可能性很大,电话会议里CFO已经明确表示这确实在未来会发生,虽然得等到Q4才能看到明显变化了。”

现在陌陌的Q3财报出来了,在收入和利润都超过市场预期(分别超4.5%和19%)的情况下,股价依然来到了最近半年的低点,直播收入增速放缓后,广告这个新增长引擎能否续上增长的接力棒呢?

一、直播收入增速虽趋缓,但上升空间依然很大

从PC到移动十多年的发展,YY这家公司已经证明了直播是一个有着长期需求的产品,是一种线下娱乐产业的线上化。对直播收入来说,关键因素无非两个:

1.付费用户人数

2.每付费用户人均收入(ARPPU)。

陌陌的Q3直播收入3.03亿美元,环比增速16.6%,相较于Q1的9%和Q2的22%,其实整体增速依然算保持得不错。但是直播付费用户数为410万,尽管同比增长58%,但其实环比已经两个季度没有增长,所以收入提高靠的是ARPPU。也就是说,陌陌直播里中头部付费玩家的数量在提高。

尽管陌陌过去一直提倡“去头部化”,并通过附近的人等入口导流给腰尾部主播,并进而实现社交关系达成。但是,我们也不能忽视直播这个市场的本质规律,就是头部付费玩家和主播为其他观众献上的一次表演。在付费用户人数饱和的情况下,除了继续提高MAU或者提高直播付费用户在现有MAU里的占比,拉升ARPPU是提升收入成唯一方式。

同时,腰围部主播其实并没有流失。在推出8.0版本之后,陌陌已经在平台内大力拓展了其它的视频社交场景,比如一对一的快聊,多对多的排队和狼人杀等,腰尾部主播开始迁移到这些细分视频场景内了。因此,这也带动了部分直播付费用户的转移,视频产品的付费会员总数达到了480万,同比上涨41%。

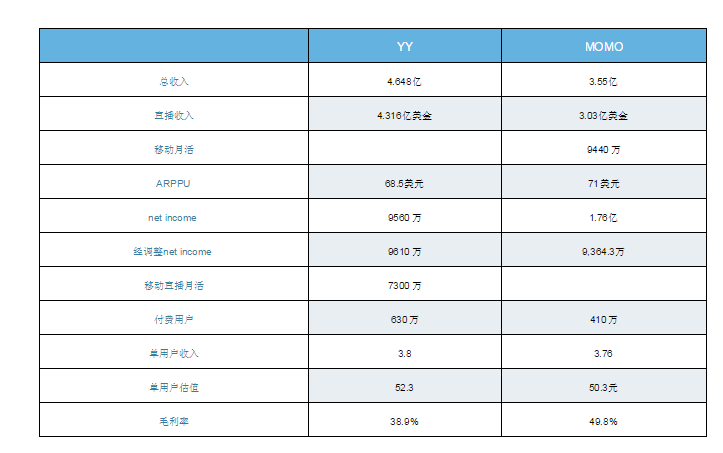

并且,如果单纯要比较陌陌的直播货币化能力,相比最近半年来市值翻倍的YY,陌陌在ARPPU上是超过的YY的,同时暴跌后的陌陌,单用户估值已经比YY低很多。(截止11.30美股收盘)

YY在经历过几次管理层调整、李学凌回归后,直播业务上有了很多创新,比如狼人杀,比如棋牌游戏,比如抓娃娃,包括一直在做的游戏直播,这些陌陌未来都可以尝试。总之,我们既没有必要神话直播这个市场,它的天花板显而易见是比网游、电商和广告市场要低的;但是,直播又是人性的刚需,是属于长周期内都可以依赖的现金流生意,而线下娱乐业的线上化其实才刚刚开始。

未来陌陌应该还会继续强化工会的作用,通过和专业化的机构合作,有利于直播的货币化能力进一步提高。唐岩在财报会提到:

“下一步我们也计划加强与专业机构的合作来共同推动人才引进和内容建设,今年以来我们看到一些优质的网红经纪公司及新型的MCN在人才养成和内容拓展方面都开始越来越趋向成熟,而以往这些专业机构在陌陌生态体系里面的发展空间相对有限。从四季度开始我们会适度地调整运营政策,在激励体系和流量支持方面对于一些高附加值的专业机构进行倾斜,我们认为这样的调整能够引导优质的专业机构在平台上获得更大的发展空间,从而令他们更积极地协助平台推动人才养成,提升内容质量和多样化,并增加营收。”

关于直播产品未来任何的发展方向,陌陌唯一要关心的一点就是:这么做了,对自己平台上陌生人社交的关系达成率有没有帮助?有,那就大胆做无妨。

二、信息流广告可售卖空间提高,只差临门一脚

那么,在直播放缓之后,广告收入又能否帮陌陌续上“增长的接力棒”?

和前面提到的直播收入的要素一样,广告收入也有自己的公式,对于信息流产品来说,收入=DAU x 人均 feeds x ad load x ad price

这么一来,其实问题也就简单了,关于这四个要素:

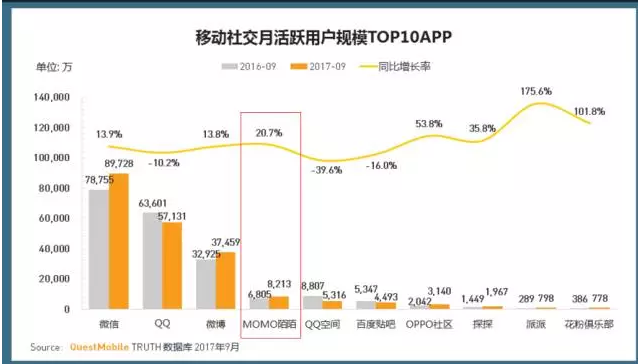

1)DAU:陌陌自己没有直接公布DAU数据,但根据最近一年陌陌MAU的涨幅,DAU的涨幅应该基本差不多,同比增长在20%左右。同时,根据Quest Mobile数据,陌陌在今年9月的DAU日均使用时长达到50分种,同比也增长18.7%。这些都表示了,陌陌的DAU这个要素在提升。

2)人均feeds:这个指标可以简单理解为,每个用户平均看了多少条信息,包括图文的和短视频的?根据电话会议,陌陌的短视频使用率是在持续攀升:9月短视频原创内容日均上传量和日均观看量较6月分别增长30%和28%,短视频占平台用户的渗透率进一步从49%提升至62%,因此人均feeds尤其是人均短视频feeds这个要素也在提高。

要知道,视频类内容是更容易对接品牌广告的。陌陌的品牌广告客户的开拓已经逐渐开始见效,三季度品牌广告的增长在一定程度上缓解了效果广告的下降。由于品牌广告相对质量较高且大量采用开屏及其它非信息流广告资源,例如活动赞助、视频植入等等,品牌广告的增长可以带来信息流之外可售卖资源的增量并最大程度平衡用户体验。

3)ad load:这个可以简单理解为,每几条feeds加载一条广告。这个比率完全由陌陌自己调控,只要在用户体验和商业诉求之间寻求一个平衡即可。我判断陌陌的ad load可以最终调节得比微信朋友圈高得多,但比今日头条略低一些。

原因在我以前也解释过:能在feed内加载多少广告,和feed的内容属性相关:内容越是和用户本身不相关的,私密性低的,用户看到广告接受起来就越容易,因此广告频率高一点也无所谓。所以,同样比如100条正常feeds的流里,今日头条能放的广告条数就可以比微博多些,微博就可以比微信朋友圈里的广告放多些。

新晋董事会成员王力在电话会议中提到:“总体上我们预计广告收入会在三季度触底,从明年开始,随着广广产品的逐步成熟以及广告客户和创意质量的逐步提高,我们将会考虑适度增加广告加载率,有信心令广告成为一个新的增长点。”

4)ad price:广告价格,这是现在的陌陌最需要去验证的一点,也是市场最持有怀疑的一点:在移动营销收入同比减少的情况下,广告市场会认可陌陌的广告地位吗?因为陌陌并不属于寡头平台,所以在广告定价权上并没有优势,或许未来如百度和头条一样建立一支强势销售队伍是一种思路。

所谓寡头平台,就是对定价权有绝对控制力的。Ben Thompson 曾经说过:“鉴于数字化内容对注意力的占领已经远超传统广告,而Google和Facebook又统治着数字广告,如果Google的广告没有强劲增长的话才是怪异的。广告主对Google或者Facebook所谓的政治问题并不担心:他们想要接触客户,同时他们自己并没有更好的选项。”

王力在电话会议中提到:“陌陌8.0的版本促进了以短视频为核心的娱乐内容消费的大幅提升,而以视频内容为核心构建的信息流与原来以“附近的人”构建的信息流相比,更适合发展原生广告的创意,相应的eCPM也会更高,而目前平台上可规模化售卖的信息流资源的变现水平还很低,广告加载率仍然存在较高的提升空间。”

我对陌陌广告市场的判断是,空间很大,因为广告库存相对原来是更丰富了,但是商业化程度还不如陌陌上市那年的时候。然而陌陌对广告的定价权是不够的,起码现在还几乎没有定价权。

所以,正如文章开头陌陌的CFO所言,等到今年的Q4,陌陌在广告方面的变现情况应该就明朗了,到时候到底是直播和广告双头发力,还是直播见顶但广告未成,让我们拭目以待。

三、跌那么多了,还是总结一下吧

朱时雨曾经总结过:“把一个公司的收入公式拆解看来,往往是几个指标的相乘或相加,一个公司收入的增长驱动因素,往往在一段时间里依靠一到两个指标,其他指标则大部分时候处于睡眠和休养生息的状态。 不过,在这些活跃指标显出疲态时,就需要激活其他指标,来担任增长的接力棒。优秀的企业经营者,总是优秀的节奏大师,会预估每个指标的天花板,在现有指标的增长动力耗尽之前,唤醒休养生息的指标。”

从这个角度来看,陌陌的收入或许不错,直播带来的变态盈利也还在,特别是当年刚开始做直播业务的时候,丰厚的利润惊艳了所有投资者。但是从节奏切换的角度来,陌陌做得并不算好,直播收入开始趋缓的时候,信息流广告业务的框架才刚开始进行搭建,单就现在广告收入取得的结果来看,业界是不认可的。尽管这样庞大的业务要求上市公司每三个月都有一次完美的交付,确实压力很大。

来源:人人都是产品经理